<blockquote id="9o73j"></blockquote>

問:近期我公司發生了幾筆借款利息支出,請問是否可以進行進項抵扣?

答:按照《財政部 國家稅務總局關于全面推開營業稅改征增值稅試點的通知》(財稅〔2016〕36號)第二十七條規定,企業購進的貸款服務進項稅額不能從銷售稅額中抵扣。由于借款利息支出屬于購進的貸款服務,因此不得進行進項抵扣。

問:那么這幾筆借款利息支出是否可以在企業所得稅匯算清繳時進行稅前扣除呢?

答:不同情形下借款利息支出企業所得稅稅前扣除的規定有所不同,申稅小微已經為您梳理好了,快來學習一下吧!

一、金融企業/非金融企業向金融企業借款

非金融企業向金融企業借款的利息支出、金融企業的各項存款利息支出和同業拆借利息支出、企業經批準發行債券的利息支出,準予扣除。

二、非金融企業向非金融企業借款

非金融企業向非金融企業借款的利息支出,不超過按照金融企業同期同類貸款利率計算的數額的部分,準予扣除。

Tips:

1. 企業在按照合同要求首次支付利息并進行稅前扣除時,應提供“金融企業的同期同類貸款利率情況說明”,以證明其利息支出的合理性。

2. “金融企業的同期同類貸款利率情況說明”中,應包括在簽訂該借款合同當時,本省任何一家金融企業提供同期同類貸款利率情況。該金融企業應為經政府有關部門批準成立的可以從事貸款業務的企業,包括銀行、財務公司、信托公司等金融機構。“同期同類貸款利率”是指在貸款期限、貸款金額、貸款擔保以及企業信譽等條件基本相同下,金融企業提供貸款的利率。既可以是金融企業公布的同期同類平均利率,也可以是金融企業對某些企業提供的實際貸款利率。

三、企業向關聯企業借款

企業從其關聯方接受的債權性投資與權益性投資的比例超過規定標準而發生的利息支出,不得在計算應納稅所得額時扣除。接受關聯方債權性投資與其權益性投資比例:金融企業為5∶1;其他企業為2∶1。不超過以上規定比例和稅法及其實施條例有關規定計算的部分,準予扣除。

Tips:

1. 企業如果能夠按照稅法及其實施條例的有關規定提供相關資料,并證明相關交易活動符合獨立交易原則的;或者該企業的實際稅負不高于境內關聯方的,其實際支付給境內關聯方的利息支出,在計算應納稅所得額時準予扣除。

2. 企業同時從事金融業務和非金融業務,其實際支付給關聯方的利息支出,應按照合理方法分開計算;沒有按照合理方法分開計算的,一律按“其他企業”的比例計算準予稅前扣除的利息支出。

四、企業向自然人借款

一、企業向股東或其他與企業有關聯關系的自然人借款的利息支出,應參照上述“03企業向關聯企業借款”的規定,計算企業所得稅扣除額。

二、企業向除第一條規定以外的內部職工或其他人員借款的利息支出,其借款情況同時符合以下條件的,其利息支出在不超過按照金融企業同期同類貸款利率計算的數額的部分,據稅法第八條和稅法實施條例第二十七條規定,準予扣除。

(一)企業與個人之間的借貸是真實、合法、有效的,并且不具有非法集資目的或其他違反法律、法規的行為;

(二)企業與個人之間簽訂了借款合同。

五、企業的投資者投資未到位發生利息支出

凡企業投資者在規定期限內未繳足其應繳資本額的,該企業對外借款所發生的利息,相當于投資者實繳資本額與在規定期限內應繳資本額的差額應計付的利息,其不屬于企業合理的支出,應由企業投資者負擔,不得在計算企業應納稅所得額時扣除。

Tips:

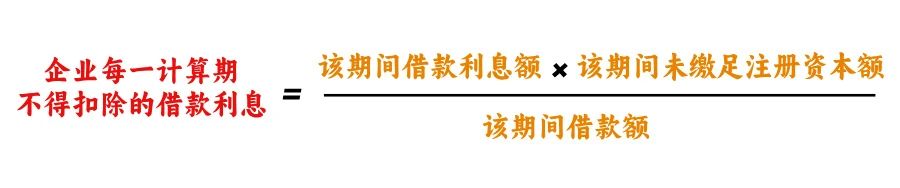

具體計算不得扣除的利息,應以企業一個年度內每一賬面實收資本與借款余額保持不變的期間作為一個計算期,每一計算期內不得扣除的借款利息按該期間借款利息發生額乘以該期間企業未繳足的注冊資本占借款總額的比例計算,公式為:

企業一個年度內不得扣除的借款利息總額為該年度內每一計算期不得扣除的借款利息額之和。

政策依據:

1.《財政部 國家稅務總局關于全面推開營業稅改征增值稅試點的通知》(財稅〔2016〕36號)

2.《中華人民共和國企業所得稅法》

3.《中華人民共和國企業所得稅法實施條例》

4.《國家稅務總局關于企業所得稅若干問題的公告》(國家稅務總局公告2011年第34號)

5.《財政部 國家稅務總局關于企業關聯方利息支出稅前扣除標準有關稅收政策問題的通知》(財稅〔2008〕121號)

6.《國家稅務總局關于企業向自然人借款的利息支出企業所得稅稅前扣除問題的通知》(國稅函〔2009〕777號)

7.《國家稅務總局關于企業投資者投資未到位而發生的利息支出企業所得稅前扣除問題的批復》(國稅函〔2009〕312號)