在稅收實踐中,無論是稅務機關的納稅檢查還是企業本身的風險自查,都離不開對稅務風險個案的分析。本文通過一則風險案例對企業易發的“共性”問題進行深度解析,幫助企業及時發現類似“癥狀”,并找出其內在“病因”,為企業提供一次稅務“健康體檢”。

本期案例:房地產開發企業關于契稅的相關問題

癥狀分析

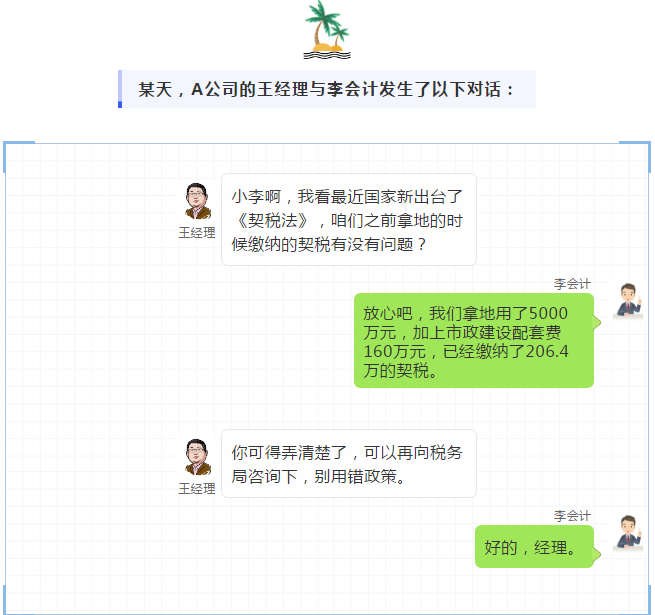

A公司成立于2012年7月,注冊資本12000萬元,主要從事房地產開發經營業務。2018年8月A公司以招拍掛方式取得一塊4000平米的國有土地使用權,合同約定土地出讓金金額為5000萬元,市政建設配套費160萬元。2018年10月A公司取得該土地使用權證,在開發中又發生拆遷補償款1000萬元,支付安置補助費400萬元。2019年8月,A公司所開發的房地產項目經批準調整容積率,補繳土地出讓金1000萬元,由此增加市政建設配套費32萬元。

A公司的李會計進行契稅納稅申報時,以土地出讓金5000萬元、市政建設配套費160萬元為契稅計稅依據繳納契稅206.4萬元。

病因確定:A公司在辦理土地使用權證后,又發生的屬于契稅計稅依據范圍內的土地出讓金和相關費用,未按規定申報繳納契稅。

診斷意見

根據《財政部 國家稅務總局關于國有土地使用權出讓等有關契稅問題的通知》(財稅〔2004〕134號)的規定,出讓國有土地使用權的,其契稅計稅價格為承受人為取得該土地使用權而支付的全部經濟利益。

其中,“以協議方式出讓的,其契稅計稅價格為成交價格。成交價格包括土地出讓金、土地補償費、安置補助費、地上附著物和青苗補償費、拆遷補償費、市政建設配套費等承受者應支付的貨幣、實物、無形資產及其他經濟利益。”“以競價方式出讓的,其契稅計稅價格,一般應確定為競價的成交價格,土地出讓金、市政建設配套費以及各種補償費用應包括在內。”

由上可知,房地產開發企業在開發過程中支付的拆遷補償款 、安置補助費均應作為成交價格的一部分,計入土地使用權的契稅計稅依據中。對于提高出讓合同約定的建筑容積率,增加建筑面積,補繳的土地出讓金及相應增加的市政建設配套費也應作為契稅的計稅依據繳納契稅。

在這個案例中發現,企業會計人員因對取得土地成交價格的具體認定政策理解有誤,沒有按照應支付的金額計稅,且對于拿地后續發生的費用沒有及時申報納稅,導致出現少繳契稅的情況。

因此,A公司應繳納的契稅計稅依據應為土地出讓金5000萬元、市政建設配套費160萬元、拆遷補償款1000萬元、安置補助費400萬元、補繳的土地出讓金1000萬元、由此增加的市政建設配套費32萬元。

A公司應繳納的契稅:(5000+160+1000+400+1000+32)×4% =303.68(萬元)。

最終結論:A公司契稅計稅依據7592萬元,應繳納契稅303.68萬元,需補繳97.28萬元。

處方建議

該案例通過房地產企業的稅務咨詢,簡單歸納總結了易發的契稅問題。房地產企業契稅的計稅依據較為復雜,納稅人應該明確:按照相關稅收法律法規規定,稅務機關在房地產開發企業辦理土地證時,已經征收契稅。但在實際開發過程中,可能存在后續發生拆遷補償費、安置補助費、增加容積率后補繳的土地出讓金及相應增加的市政建設配套費等費用,按照契稅的計稅依據——應支付的貨幣、實物、無形資產及其他經濟利益,要及時申報繳納。

其中還要注意一點,根據《國家稅務總局關于免征土地出讓金出讓國有土地使用權征收契稅的批復》(國稅函〔2005〕436號)的規定,對承受國有土地使用權所應支付的土地出讓金,要計征契稅。不得因減免土地出讓金而減免契稅。如果政府給企業減免了部分土地出讓金,也要按照合同約定的土地出讓金作為計稅依據。

企業在相關政策的把握運用上,必須做到全面細致。對于最新政策要及時學習,細致研究。如果遇到不確定的稅務問題應及時咨詢稅務部門或者撥打12366納稅服務熱線,規范納稅行為,降低涉稅風險。

客戶端

客戶端