客戶端

客戶端 客戶端

客戶端小型微利企業(yè),2024年度企業(yè)所得稅匯算清繳正在進(jìn)行,現(xiàn)行小型微利企業(yè)所得稅優(yōu)惠政策是什么?年度納稅申報表哪些調(diào)整涉及小型微利企業(yè)?我們梳理了一些熱點問題,希望對企業(yè)合規(guī)匯算有所幫助↓

一、什么是小型微利企業(yè)?

答:小型微利企業(yè),是指從事國家非限制和禁止行業(yè),且同時符合年度應(yīng)納稅所得額不超過300萬元、從業(yè)人數(shù)不超過300人、資產(chǎn)總額不超過5000萬元等三個條件的企業(yè)。

二、現(xiàn)行小型微利企業(yè)所得稅優(yōu)惠政策是什么?

答:根據(jù)《財政部 稅務(wù)總局關(guān)于進(jìn)一步支持小微企業(yè)和個體工商戶發(fā)展有關(guān)稅費政策的公告》(財政部 稅務(wù)總局公告2023年第12號)的規(guī)定,小型微利企業(yè)減按25%計算應(yīng)納稅所得額,按20%的稅率繳納企業(yè)所得稅政策,延續(xù)執(zhí)行至2027年12月31日。

三、企業(yè)如何享受小型微利企業(yè)所得稅優(yōu)惠政策?

答:企業(yè)享受該優(yōu)惠事項采取“自行判別、申報享受、相關(guān)資料留存?zhèn)洳椤钡霓k理方式,企業(yè)只需通過填寫企業(yè)所得稅納稅申報表相關(guān)欄次,信息系統(tǒng)將智能預(yù)填優(yōu)惠項目、自動計算減免稅額,納稅人確認(rèn)即可完成申報,同時將以下資料留存?zhèn)洳椋?/p>

1.所從事行業(yè)不屬于限制和禁止行業(yè)的說明;

2.從業(yè)人數(shù)的計算過程;

3.資產(chǎn)總額的計算過程。

需要強(qiáng)調(diào)的是:從業(yè)人數(shù),包括與企業(yè)建立勞動關(guān)系的職工人數(shù)和企業(yè)接受的勞務(wù)派遣用工人數(shù)。所稱從業(yè)人數(shù)和資產(chǎn)總額指標(biāo),應(yīng)按企業(yè)全年的季度平均值確定。具體計算公式如下:

季度平均值=(季初值+季末值)÷2

全年季度平均值=全年各季度平均值之和÷4

年度中間開業(yè)或者終止經(jīng)營活動的,以其實際經(jīng)營期作為一個納稅年度確定上述相關(guān)指標(biāo)。

四、企業(yè)所得稅年度納稅申報表優(yōu)化調(diào)整,哪些變化涉及到小型微利企業(yè)?

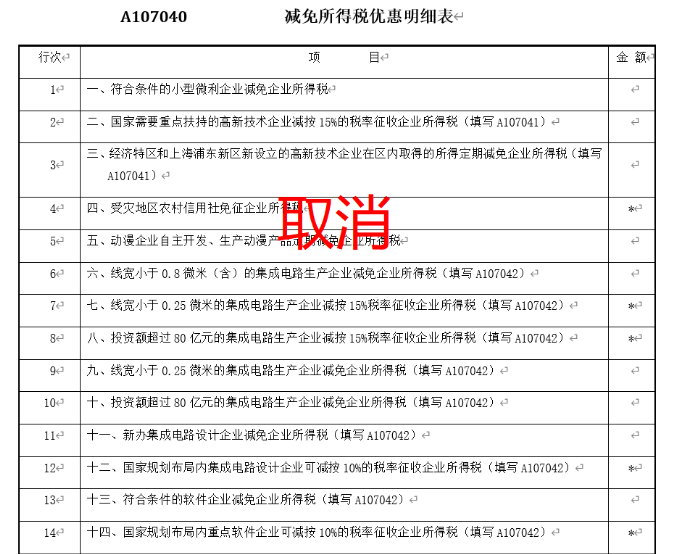

答:小型微利企業(yè)請?zhí)貏e注意,根據(jù)《國家稅務(wù)總局關(guān)于優(yōu)化企業(yè)所得稅年度納稅申報表的公告》(國家稅務(wù)總局公告2025年第1號),以前年度匯算清繳填報的A107040表已取消。

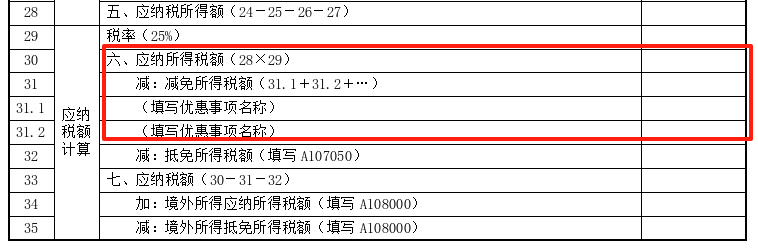

小型微利企業(yè)匯繳申報時,在《企業(yè)所得稅年度納稅申報主表》(A100000)第31行“減:減免所得稅額”的明細(xì)行次按照《企業(yè)所得稅申報事項目錄》-選擇表6“符合條件的小型微利企業(yè)減免企業(yè)所得稅”事項填報。

五、企業(yè)預(yù)繳時享受了小型微利企業(yè)所得稅政策,但年度匯算清繳時不符合小型微利企業(yè)條件的,是否要補(bǔ)繳稅款?

答:是。企業(yè)預(yù)繳時享受了小型微利企業(yè)所得稅政策,年度匯算清繳時不符合小型微利企業(yè)條件的,應(yīng)當(dāng)按照規(guī)定補(bǔ)繳稅款。

六、高新技術(shù)企業(yè)同時符合小型微利企業(yè)條件時,是否可以同時疊加享受小型微利企業(yè)所得稅優(yōu)惠?

答:企業(yè)既符合高新技術(shù)企業(yè)所得稅優(yōu)惠條件,又符合小型微利企業(yè)所得稅優(yōu)惠條件,可按照自身實際情況由納稅人從優(yōu)選擇適用優(yōu)惠稅率,但不得疊加享受。